今年的奢侈品市场不仅延续增长势头,似乎也正迎来最好的年景。

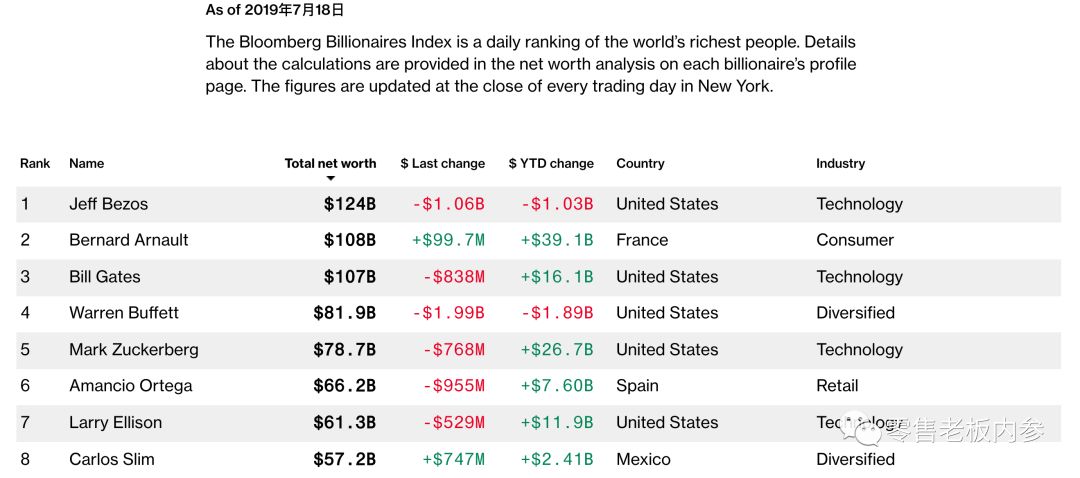

在截至7月18日的彭博亿万富翁指数排行榜中,全球最大的奢侈品集团、Louis Vuitton母公司LVMH集团董事长兼首席执行官Bernard Arnault今年以来财富大幅增加390亿美元,以1076亿美元净资产,挤掉比尔·盖茨排名第2。

彭博亿万富翁指数排行榜,图据官网

有意思的是,这是目前为止该榜单富翁财富当中增幅最大的一个,也是唯一一个跻身TOP10的奢侈品行业老板。

这主要得益于LVMH在2019财年一季度的亮眼表现。财报显示,期内LVMH集团销售额增长16%至125亿欧元,创下五年来新高;在过去的2018财年,集团销售额同比上涨10%至468亿欧元,利润则同比上涨21%并首次突破100亿欧元。

中国市场做出的贡献起到决定性作用。LVMH集团在第一季度财报会议上表示,中国消费者已经连续多年为Louis Vuitton带来双位数的销售增长。

无独有偶,对于全球第二大奢侈品品牌CHANEL而言,在强劲需求刺激下,包括中国在内的亚太市场,已经升为该品牌最大的市场。2018年,CHANEL亚太区销售额同比增长19.9%,约为整体销售额增速的近两倍。相比之下,期内欧洲、美国市场分别增长8%、7%。

中国奢侈品市场的强劲需求,为龙头品牌业绩增长提供了基础支撑。第三方咨询机构麦肯锡发布的《中国奢侈品报告2019》显示,2012年~2018年期间,中国贡献了全球奢侈品市场超过一半的增幅,并且到2025年,这个比例还将持续升至65%。毫不夸张地说,得中国者得奢侈品天下。

- 1- Z世代崛起,年轻消费者成奢侈品“大客户”

在奢侈品消费上,中国年轻一代的崛起速度超乎多数人的想象。

根据麦肯锡数据显示,以80后、90后为代表的年轻一代,分别占到奢侈品买家总数的43%和28%,分别贡献了中国奢侈品总消费的56%和23%。在人均支出方面,80后奢侈品消费者每年花费4.1万元购买奢侈品,90后奢侈品消费者每年2.5万元。看得见的购买力,以及可预见的收入增长前景,赋予了奢侈品品牌充足的加注理由。

贝恩公司全球合伙人布鲁诺分析,全球奢侈品市场正在进入健康增长“新常态”。在他看来,中国消费者对奢侈品的旺盛需求、电商渠道的持续崛起,以及年轻一代消费群体不断增强的影响力,是促成这一趋势的主要因素。

年轻群体奢侈品消费的崛起似乎全面而彻底。贝恩公司在其最近的一份行业报告中表示,预计2019年全球奢侈品市场稳步增长、贝恩公司不忘强调,在新常态的表面之下,中国Z世代成为未来可能改变甚至颠覆奢侈品行业的新特征之一。

Z世代是对一类人的统称,也称网络世代、互联网世代,通常指95后~10后的年轻群体,并且以00后为主。他们成长于中国互联网时代,热衷于在社交媒体表达自我,对于新鲜事物普遍接受度较高,表现出与欧美成熟奢侈品市场迥异的消费观念。

伴随Z世代为代表的年轻群体密集涌入,奢侈品品牌多元化发展需求进一步激增。波士顿咨询集团与意大利奢侈品行业协会Altagamma近期公布的报告显示,近20%的奢侈品买家声称在购买奢侈品时,会选择定制服务。报告同时强调,年轻人更愿意为个性化定制服务等候,或支付更高费用。

尽管知名品牌号召力不减,但由于年轻一代获取资讯以及活跃的网络渠道空前丰富,要想说服这一群体建立品牌归属感和忠诚度,比以往任何时候都更具挑战性。

意大利奢侈品品牌Moncler(盟可莱)主席兼CEO Remo Ruffini曾表示,奢侈品圈吸引了更多人关注,其中更多是年轻人。Remo Ruffini谈到,适应性对于奢侈品品牌在瞬息万变的时尚市场环境中取得成功至关重要。

- 2 - 线上渠道增速可观,但品牌商态度不一

渠道的多样化需求最为显著。尤其在传统奢侈品线下渠道扩张放缓,甚至关店潮袭来之际,奢侈品品牌商对于线上渠道的需求应声快速增长。贝恩公司预测,奢侈品线上渠道的市场份额将显著提升,从目前占所有奢侈品消费的10%,升至2025年的25%。

一些奢侈品品牌已经开始做出尝试。今年7月5日,CHANEL美妆类别官方旗舰店正式入驻天猫,开启针对全系列香水和美容品的预售活动。截至目前,店铺粉丝数已涨至近32万;同一天,阿玛尼美妆官方精品商城联合微信小程序推出了支持AR动态试妆的美妆品牌小程序,这也是首个支持AR效果的微信小程序。

而在2018年,Valentino、Burberry以及Bottega Veneta等一系列奢侈品品牌纷纷入驻天猫,开辟各自天猫官方旗舰店。但GUCCI似乎对于中国电商平台希望继续保持观望状态,截至目前,GUCCI并未在天猫、京东等电商渠道开设官方旗舰店。

GUCCI首席执行官马尔科·比扎里去年在上海的一次会议上表示,大家都渴望接触到中国互联网平台上的庞大客户群。另一方面,GUCCI必须确保保持奢华的感觉、奢侈的感受和精美。比扎里说出这番话的一个背景是,对于中国线上渠道假货泛滥心存顾虑。

不过早在2017年,GUCCI便开辟官方微信小程序线上商场,探索社交去中心化流量变现,以及进行品牌差异化营销。一个代表中心化流量,一个是去中心化社交网络,究竟哪个才更代表奢侈品线上渠道的未来,仍是一个未知数。

相比之下,线下渠道定位要清晰的多。过去奢侈品线下直营渠道中心化明显,清一色扎堆城市高端商场、购物中心,且拿的都是一楼最好的位置,所处的商业地产也往往是城市绝对商业中心,一是便于打造区域流量阵地,也能通过商业地产对受众进行初步筛选,聚拢目标群体。

不过在销售之外,也为满足品牌服务诉求。奢侈品本身受众较窄,更重服务体验,即便是一个首次造访的新客,也可以通过实体店享受“一对一”个性化服务,而这在线上渠道极难实现。

奢侈品渠道的转变并不容易,整个中国商品流通渠道高度碎片化,奢侈品品牌在中国进一步打开销路的前提是,要大概率破坏掉原有流通链路,因为多数奢侈品更加依赖通过顶级代理商。而对于奢侈品品牌来说,这显然是一件十分棘手的事。不过美妆产品可能是个例外。

- 3- 奢侈品该不该偏爱美妆?

易于看到的是,美妆产品日益成为包括迪奥、CHANEL、YSL、GUCCI、爱马仕等品牌拓宽收入来源的新选择。事实上,美妆产品也是奢侈品与年轻奢侈品爱好者的重要媒介。

今年5月,GUCCI北美官网推出三个系列、58个颜色的口红产品,不过目前暂无在中国市场销售的计划。GUCCI方面表示,未来还可能推出眼部、面部的其他彩妆产品。

无独有偶,今年3月份,爱马仕宣布将在2020年正式推出首个美妆系列,爱马仕首席执行官Axel Dumas此前接受法国媒体采访时表示,从长远看,实现三大美妆品类齐头并进将极大地丰富爱马仕的分销渠道。Axel Dumas表示,这符合爱马仕集团的区域化经营策略,原因在于欧洲市场偏好香水,美洲市场偏好彩妆,亚洲市场偏好护肤产品。

CHANEL表现更为突出。其业绩数据显示,2018年CHANEL销售额同比大涨10.5%至111亿美元,营业利润则同比增长8%至30亿美元。其中,美妆业务占据CHANEL总销售额的三分之一,香水与美妆产品的电商销售额增幅高达50%。

事实上,美妆产品也是品牌商吸引年轻奢侈品爱好者的“敲门砖”。

腾讯智慧零售合作部联合腾讯用户研究与体验设计部推出的《2019高端美妆消费白皮书》调研结果显示,在我国14~55岁女性网友当中,近三分之一正在为高端美妆买单。并且从用户群体来看,年轻化趋势明显,学生族占比18%。覆盖人群同样较为广泛,各收入阶层都存在高端美妆消费行为,且月收入8000元及以下占比最高。

而根据《天猫2019年颜值经济报告》,截至2018年底,天猫美妆消费者已突破3亿,其中95后消费者超过5000万,其中,年轻化趋势越发明显,00后消费更高端,且覆盖更多美妆品类。

不过年轻奢侈品消费者尽管规模庞大,但这一群体由于正处于或者刚刚完成从学生向职场人的角色转换,本身奢侈品消费能力相对受限。甚至于部分年轻消费者奢侈品资金主要来自于父母。

尽管如此,美妆奢侈品仍以其“入门级”价格,吸引了规模庞大的用户群体,逐渐成为奢侈品品牌商吸金利器。加上中国日趋成熟的电商渠道网络,也帮助奢侈品进入可能以前并未进入的低线市场。

不过在繁荣消费景象背后,越来越多的大众品牌、KOL也加入了美妆用户争夺战当中。这让美妆奢侈品不可避免地要走向两条道路:一条是大众奢侈品,一条是真正的高级奢侈品。对于奢侈品品牌而言,在巨大机会面前,如何延续品牌独特性,也面临前所未有的挑战。